Здравствуйте, дорогие друзья!

Торговая стратегия Снайпер отличается от большинства других тем, что не концентрируется на поиске одного типа сигналов. Это и делает ее необычной – вы получаете набор инструментов буквально на все случаи жизни. Трейдер сможет брать любые типы движений – развороты от уровней, торговать в направлении тренда, рассматриваются сценарии перезахода в рынок.

Ранее мы рассмотрели принципы построения уровней и первую точку входа (БТВ или базовая точка входа в снайперской терминологии). С ее использованием торговать можно на отбой от сильных уровней. Но это не единственный сценарий развития событий.

Наверняка вы замечали, что в рамках направленного движения график формирует целую серию уровней, пробивает их и продолжает движение. Внешне такие участки напоминают лестницу и упускать их было бы глупо. Неплохая точка входа формируется именно на таких отрезках рынка и называется она ППД – пробой и продолжение движения.

Перед тем как перейти к ее изучению хочу упомянуть, что получить полный курс Снайпера, вы можете совершенно бесплатно.

Получить полный спецкурс ТС Снайперу можно здесь

Как происходит пробой уровней

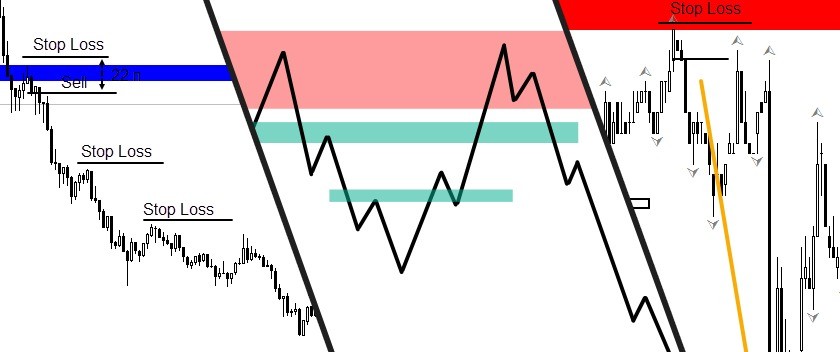

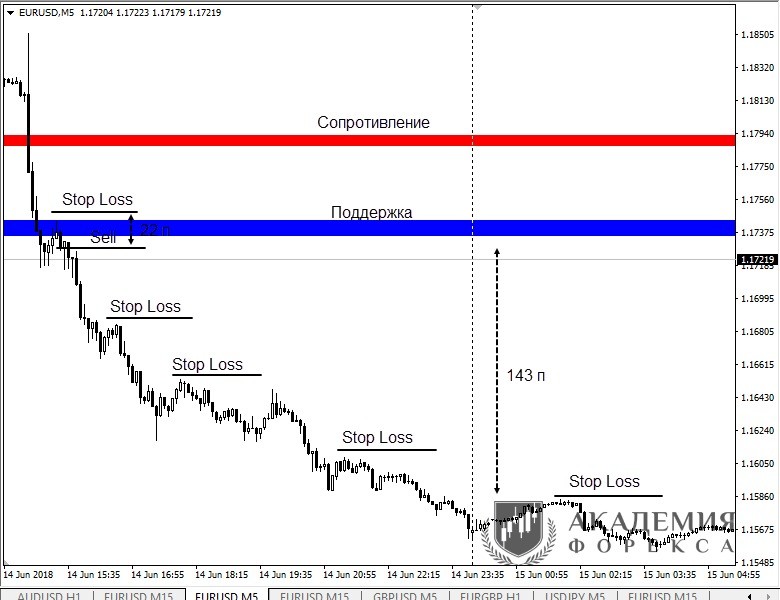

Движение графика во время направленного движения напоминает лестницу. Безоткатные сильные рывки также случаются, но это скорее импульсные движения, нас же интересует тенденция средней силы. На рисунке ниже показан такой пример.

Думаю, смысл этой точки входа уже понятен – ждем пробоя сопротивления или поддержки (на растущем и падающем рынке соответственно) и входим в расчете на продолжение движения. Осталось только формализовать правила для заключения сделки.

ППД формируется так:

- на графике выделяются уровни поддержки и сопротивления. В нашем случае это будут ТИУ, ТИУС;

- при первом подходе к уровню график может ненамного скорректироваться от него, но далеко не отходит. Он как бы набирается сил перед пробоем;

- затем происходит непосредственно сам пробой. Желательно, чтобы произошло это в рамках 1-2 свечей, резким движением;

- начинается откат против пробойного движения и плавное движение к пробитому уровню. Это фаза называется закреплением за уровнем и именно в ней формируется непосредственно точка входа;

- вход выполняется по рыночной цене или отложенным ордером, но в этом случае есть риск, что график после ложного пробоя вернется за пробитый уровень, а вы получите убыток;

- стоп выносится за противоположную границу уровня, а тейк-профит ставьте на следующую важную поддержку или сопротивление. Как вариант – используйте трейлинг-стоп, перенося SL по локальным экстремумам. По стопу ограничение – 35-40 пунктов, учитывайте также соотношение с потенциальным ТР. Если по сделке вероятный убыток равен 35 пунктам, а ТР – 30, лучше сигнал проигнорировать.

Важно после смены тенденции брать в работу только первые 2 ППД. Их может быть больше, но вероятность отработки каждого следующего снижается. Поэтому в работу берем не больше первых двух таких паттернов.

Примеры отработки паттернов ППД

Ниже приведу несколько примеров отработки этого паттерна:

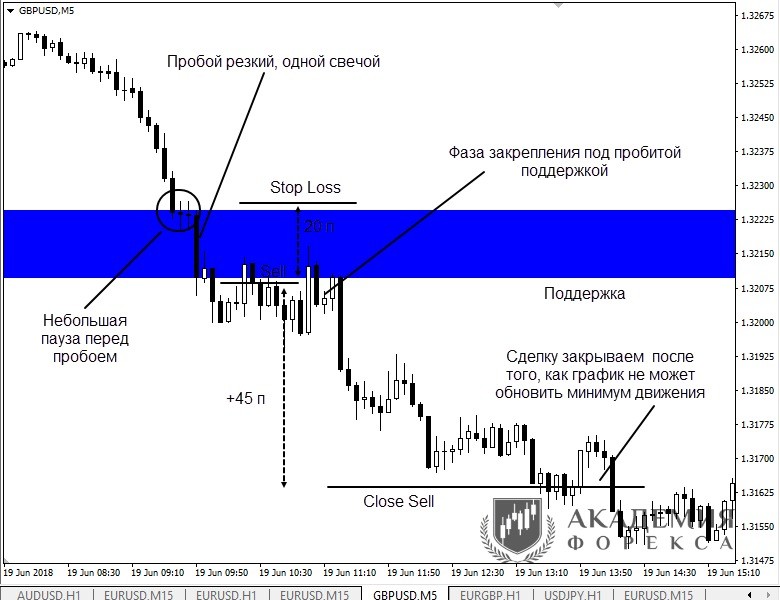

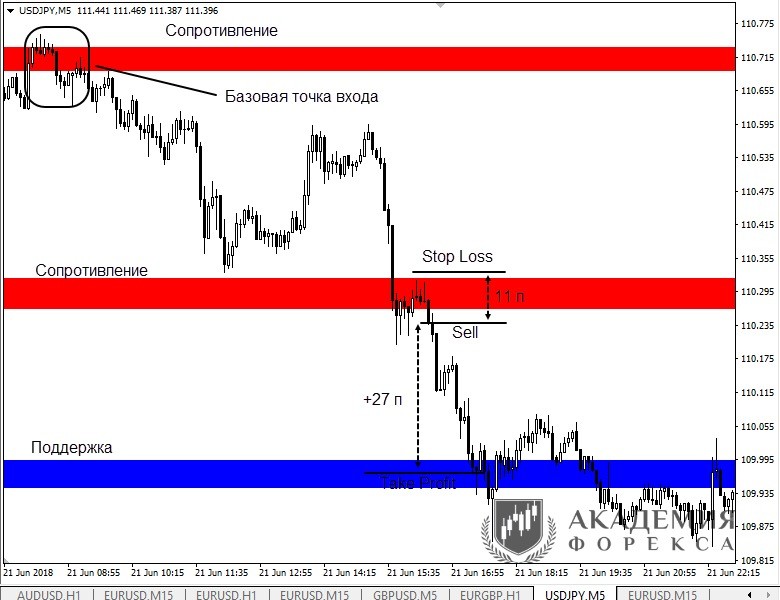

- в примере ниже использовался фиксированный тейк-профит, заработать удалось бы 27 пунктов. Обратите внимание, что перед этим сформировалась базовая точка входа, ее мы разбирали ранее. То есть ППД первое после смены тенденции, значит паттерн можно брать в работу;

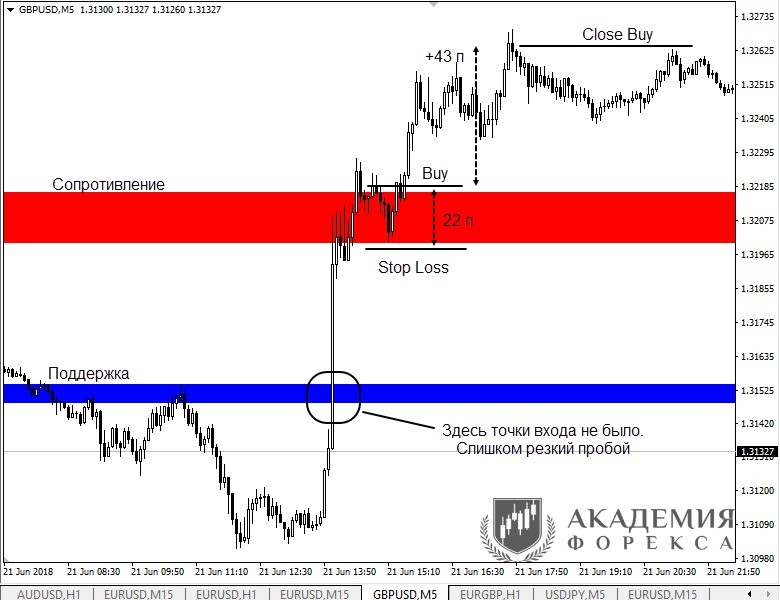

- в следующем примере было пробито 2 уровня, но в работу взять можно было только один из этих случаев. Сначала пробой был слишком резким, график сразу далеко ушел от уровня, не было коррекции и закрепления над ним. Зато во втором случае все произошло по правилам и в итоге получили соотношение ТР и SL примерно 2 к 1. Фиксированный ТР не выставлялся, сделка закрыта после того, как не был обновлен максимум дня;

- на рисунке ниже отлично показал себя трейлинг-стоп. ППД сформировался по всем правилам, а затем стоп просто переносился вслед за ценой, в итоге сделка была бы закрыта на следующий день с профитом в 143 пункта.

По частоте формирования ППД не уступает базовой точке входа, но профит в среднем несколько меньше. Процент отработки велик, так что пренебрегать этим паттерном точно не стоит. Что касается сопровождения позиции, то трейлинг-стоп иногда дает отличный результат – выбор между фиксированным ТР и тралом делайте по ситуации.

Пробитие и продолжение движения возникает уже после того, как есть уверенность в том, что разворот был истинным. Если у вас открыта сделка по БТВ, то на ППД можно выполнять доливку.

Ретест

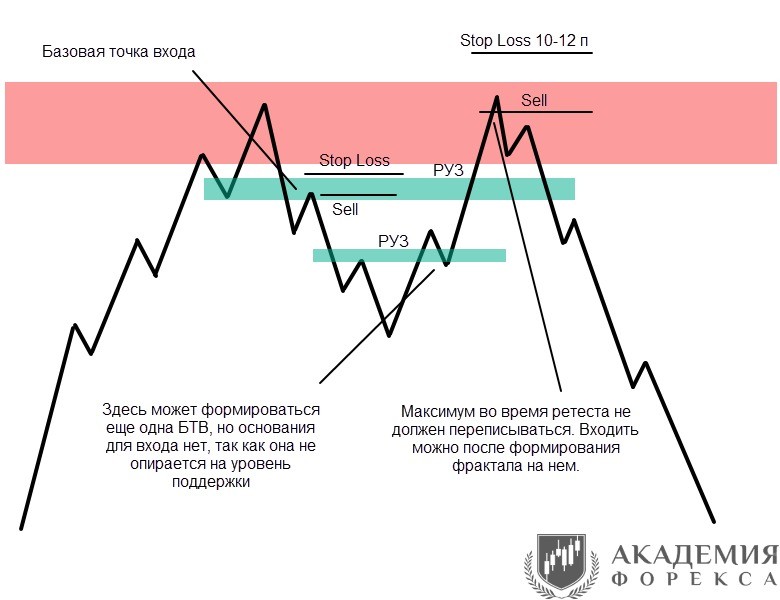

Изредка случаются ситуации, когда после формирования базовой точки входа график разворачивается, идет против сделки и цепляет стоп-лосс. В большинстве случаев заканчивается это ретестом области недавних максимумов или минимумов (для растущего и падающего рынков соответственно). Ретест позволяет входить в рынок в том же направлении, что и по БТВ, но с очень малым стопом, в итоге вы не теряете движение и быстро компенсируете убыток по первой сделкt, закрывшейся по стоп-лоссу.

Порядок формирования этой точки входа:

- получаем базовую точку входа, заключается сделка;

- график сразу или через небольшой промежуток времени начинает двигаться в противоположном направлении. При этом до ТР он не доходит;

- срабатывает стоп-лосс если вы ставили его за пределами РУЗ;

- график доходит до уровня недавнего максимума или минимума. Это ключевой момент – экстремум не должен быть переписан. Допускается разница в несколько пунктов между экстремумами, но она должна быть минимальной;

- как только формируется фрактал (стандартный индикатор в МТ4) можно повторно входить в рынок в том же направлении, что и в первый раз;

- стоп ставится не более 10-12 пунктов + спред. Тейк-профит на том же уровне, что и в первой сделке. Для таких точек входа характерна быстрая отработка, обычно после ретеста график буквально обваливается, быстро достигая нужного уровня.

Комментарии