Помимо искусства выбора точки входа и выхода из рынка трейдер должен проработать и мани менеджмент. Правило Сейфа применяется с тем, чтобы снизить риск по сделке и предполагает частичную фиксацию при достижении 1/3 от тейк-профита. В итоге даже в сделках, где до ТР график не доходит, трейдер получает профит. Сегодня разберемся в том, как правило Сейфа влияет на доходность и в каких случаях его применение оправдано.

В стратегии Снайпер применение этого правила обязательно. На выделенные зоны поддержки, сопротивления график чаще всего реагирует, но до ТР доходит не всегда, ниже разберем несколько подобных примеров.

С правилами самой стратегии можно ознакомиться, записавшись на спецкурс Снайпер Х. Часть паттернов и общую тактику торговли узнаете из бесплатных видео, доступны они по ссылке ниже.

Скачать базовый курс по Снайперу Х бесплатно здесь

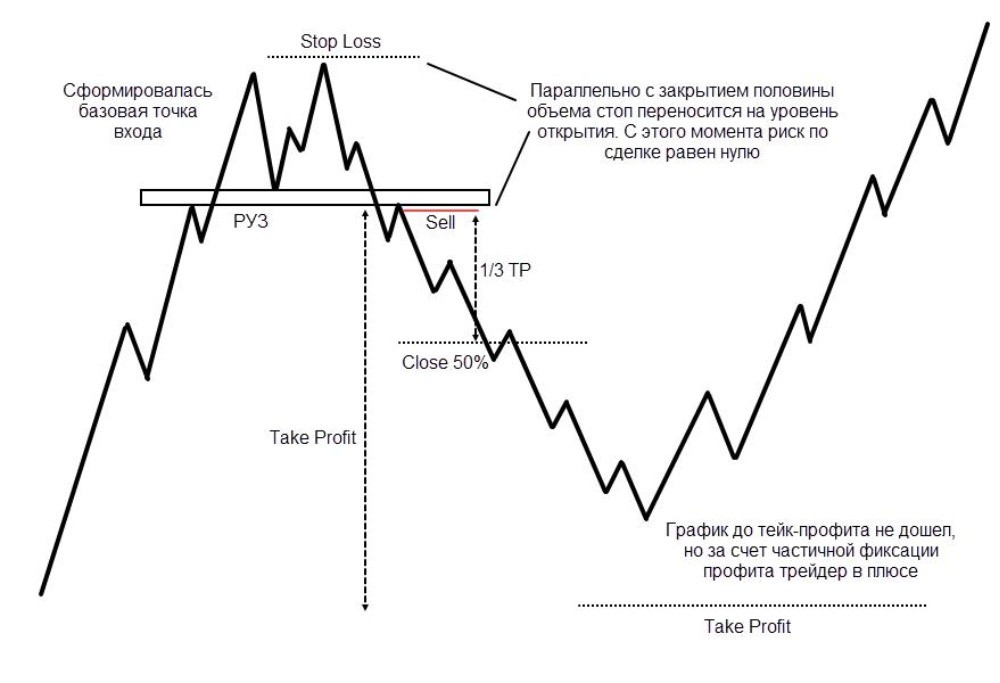

Логика применения правила Сейфа

Применяется оно по следующей схеме:

- формируется сигнал для заключения сделки. В примере ниже показана базовая точка входа по Снайперу. Вместо одной сделки разделите рабочий объем пополам и заключайте одновременно 2 сделки с объемом в 50% от стандартного;

- после входа в рынок стоп и ТР выставляются как обычно;

- после прохождения 30% расстояния до ТР от уровня появления сигнала закрываем 1 сделку, в рынке остается половина рабочего объема. Стоп переносится на уровень открытия позиции. С этого момента риск нулевой, даже если график до ТР не доберется, правило Сейфа уже обеспечило профит. При наихудшем сценарии вторая половина закроется в безубытке.

Если уровень ТР находится далеко или хотите тралить сделку, пробуйте иную тактику этого правила:

- половину объема фиксируйте после прохода в прибыльном направлении расстояния, равного стоп-лоссу;

- остаток закрывайте, когда график одолеет дистанцию в 3 стопа.

Смысл тот же – быстрый выход в безубыток с фиксацией профита.

Как влияет правило Сейфа на торговые результаты

Оборотная сторона этого подхода – снижение прибыли по сделкам, в которых график все же доходит до уровня тейк-профита. Профит оказывается меньшим на 33,3% по сравнению с фиксацией всего объема на уровне ТР.

Разберем примеры, предположим, что торговля ведется объемом 1,0 лот:

- GBPAUD – цена пункта $7,22, без использования Сейфа заработок составил бы $649,8. При частичной фиксации профита прибыль снижается до $433,2;

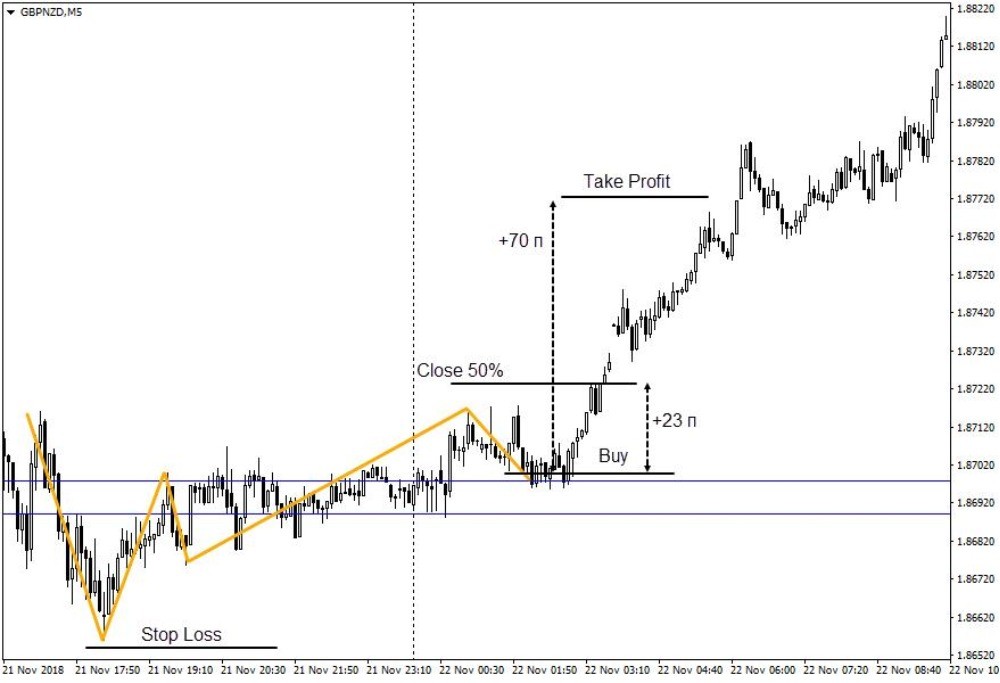

- GBPNZD – сигнал на вход получен 21 ноября, а отработка цели состоялась на следующий день. Применение правила Сейфа обеспечило суммарный профит по 2 сделкам с половинным объемом в $320,13. Если бы весь объем закрывался при касании графиком тейк-профита, заработать бы удалось $480,20

- USDJPY – тейк-профит устанавливался на расстоянии в 31 пункт от уровня входа в рынок, на отработку сигнала ушло чуть больше часа. Если в торговле использовался Сейф, то профит в деньгах составил бы $183,31, без этого приема при закрытии сделки по ТР заработок равен $274,97.

Как видите, если график в итоге доходит до уровня тейк-профита, то Сейф действительно несколько снижает прибыль

Как правило Сейфа помогает в сложных ситуациях

Полно примеров, когда график до ТР не добирается. В итоге сделка какое-то время находится в плюсе, а потом происходит разворот и в лучшем случае из рынка выход производится по безубытку, а иногда и с убытком. Сейф в таких ситуациях позволяет не только снизить риск потери денег до нуля, но и взять небольшой профит.

Приведем пару примеров, в которых Сейф обеспечил хоть и небольшую, но прибыль. Объем сделки тот же, что и в предыдущем разделе:

- EURAUD – по длинной позиции ожидался профит в $324, но касания уровня тейк-профита не было. В итоге по правилу Сейфа закрыли с плюсом только половину сделки и прибыль по ней составила 15 пунктов или $54, остаток закрыт с нулевым результатом. Если бы трейдер просто ждал, не перемещая стоп в безубыток с частичным выходом из рынка, то убыток составил бы $172,8;

- EURNZD – в результате отработки паттерна №5 по Снайперу ожидался профит в размере как минимум 38 пунктов или $260,68. В деньгах стоп составил $198,94. Сейф дал прибыль в $43,45, по второй половине результат нулевой;

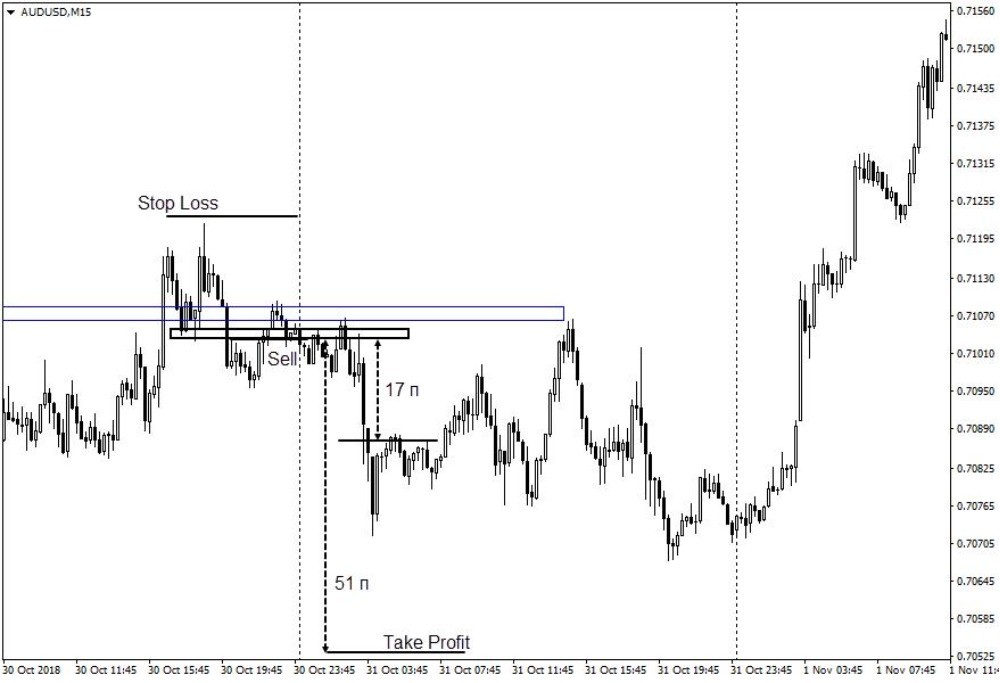

- AUDUSD – учитывая стоимость пункта в $10, прибыль ожидалась в $510. До ТР не дошли 18 пунктов, потом состоялся разворот и касание уровня стопа. Сейф дал прибыль в 17 пунктов или $85. После этого стоп-лосс должен был находиться на уровне открытия короткой позиции, так что разворот и последующий рост сюрпризом не стали. Стоп изначально равен $180.

Подобных примеров масса, частичная фиксация повышает надежность торговли. В ситуациях с не 100%-ной отработкой сигнала правило Сейфа позволяет взять небольшой профит вместо срабатывания стопа.

Показателен пример с AUDUSD. Если стартовый депозит был равен $1000, то пренебрежение Сейфом дало бы убыток в 18% из-за стопа. Применение этого правила обеспечило рост депозита в 8,5% даже по слабому сигналу.

Заключение

Правило Сейфа не лишено недостатков – по сделкам, в которых ТР достигается, трейдер недополучает треть прибыли. Если ТР не достигнут, вы получаете небольшой профит вместо сработавшего стопа.

В ТС Снайпер этот метод используется для снижения просадки. Практика показала, что более чем в 90% случаев реакция на уровни есть, использование Сейфа позволяет работать с винрейтом в 85-90%. Снижение прибыльности по сравнению с фиксацией всего объема по ТР рассматривайте как плату за повышенную надежность.

Что касается самой ТС, то на 100% изучить ее можно на спецкурсе Академии Форекса. А чтобы представлять, с чем будете иметь дело, перейдите по ссылке ниже и загрузите набор бесплатных материалов по ней.

Скачать базовый курс по Снайперу Х бесплатно здесь

Комментарии