Здравствуйте, дорогие друзья!

Сегодня продолжим разбор полезных свечных паттернов, и внимание сконцентрируем на модели Харами. Это разворотная конструкция, часто формируется при отбое от уровней и может дополнять графический анализ, усиливая сигнал на вход в рынок. Как и рассмотренные ранее свечные конструкции этот паттерн без проблем интегрируется в любую торговую стратегию.

Харами – свечная модель, обладающая средней силой даже при выполнении всех правил по конфигурации свечей. В роли основного генератора сигналов на вход рекомендуем попробовать ТС Снайпер Х. Большая часть точек входа основана на реакции графика на уровень, Харами подойдет в роли фильтра. Детальнее об этой стратегии узнаете по ссылке ниже.

Скачать базовый курс по Снайперу Х бесплатно здесь

Как формируется паттерн Харами

При описании этой конструкции не обойтись без параллелей с Price Action. В РА есть конструкция под названием внутренний бар, с Harami у него есть много общего.

- С японского Harami переводится как беременная женщина и это название отражает суть паттерна. При отработке, модель становится началом нового тренда.

- Характеристики паттерна:

- формируется на 2 свечах;

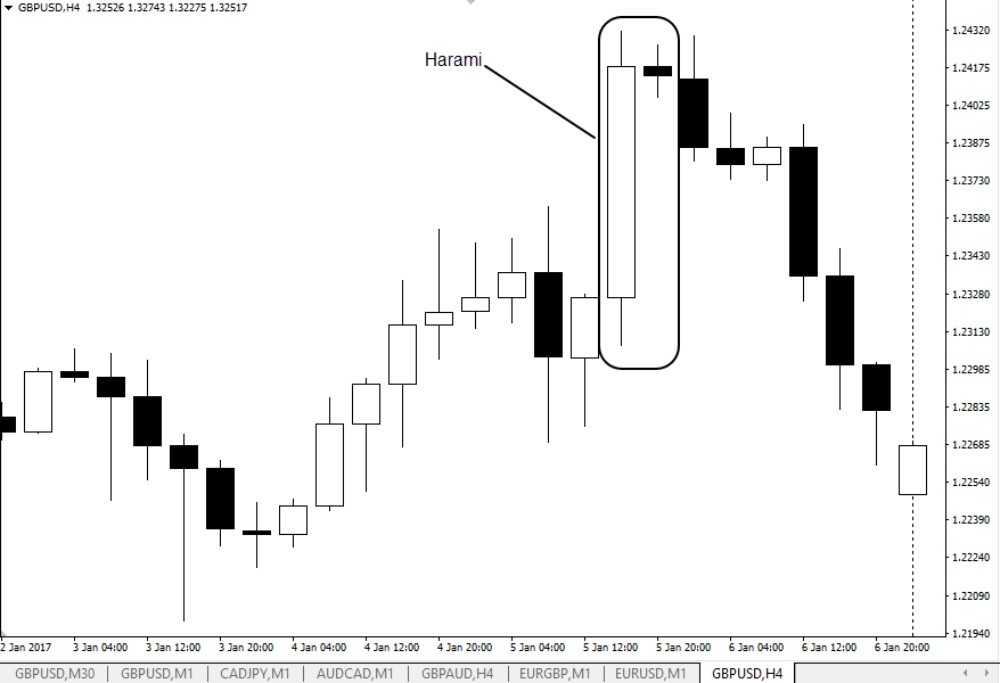

- 2-я свеча должна попадать в диапазон первой. В этом Харами идентичен внутреннему бару из Прайс Экшен;

- желательно, чтобы диапазон 2-й свечи был не более 2/3 от диапазона первой. В идеале нужна модель, в которой размер завершающей свечи паттерна в несколько раз меньше первой;

- экстремумы 1-й свечи могут немного переписываться графиком;

- Харами в отличие от внутреннего бара берется в работу и в случае, когда вторая свеча вырождается в доджи;

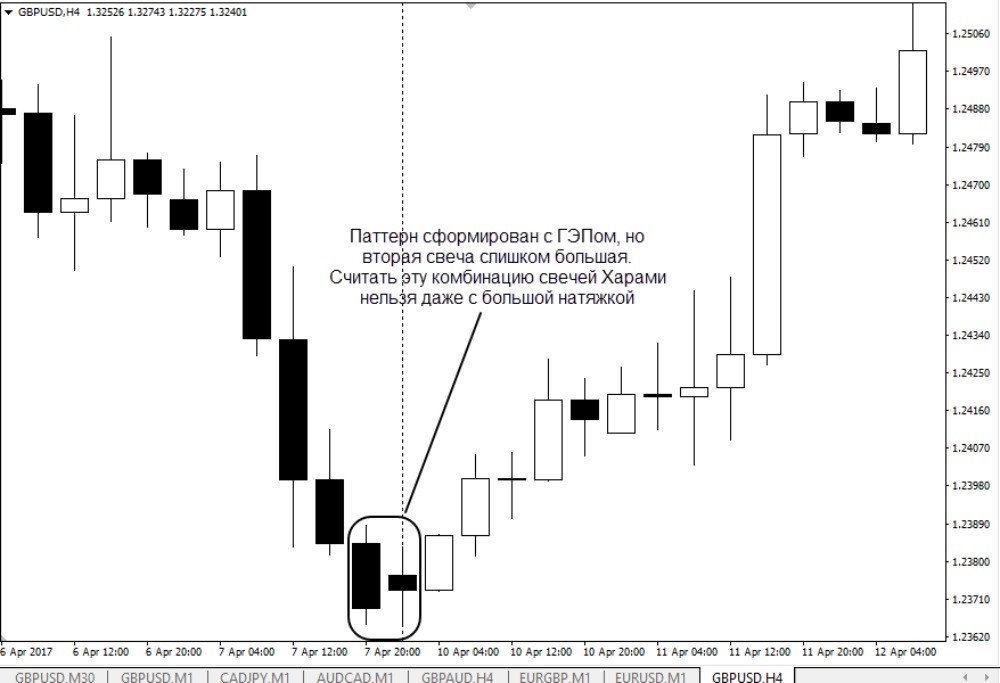

- при работе внутри дня цена Close 1-й свечи равна цене Open 2-й. На Форекс практически каждая модель выглядит так. При изучении профильной литературы столкнетесь с паттернами, сформированным с ГЭПами, такие конструкции характерны для фондового рынка. В работу берутся оба типа моделей.

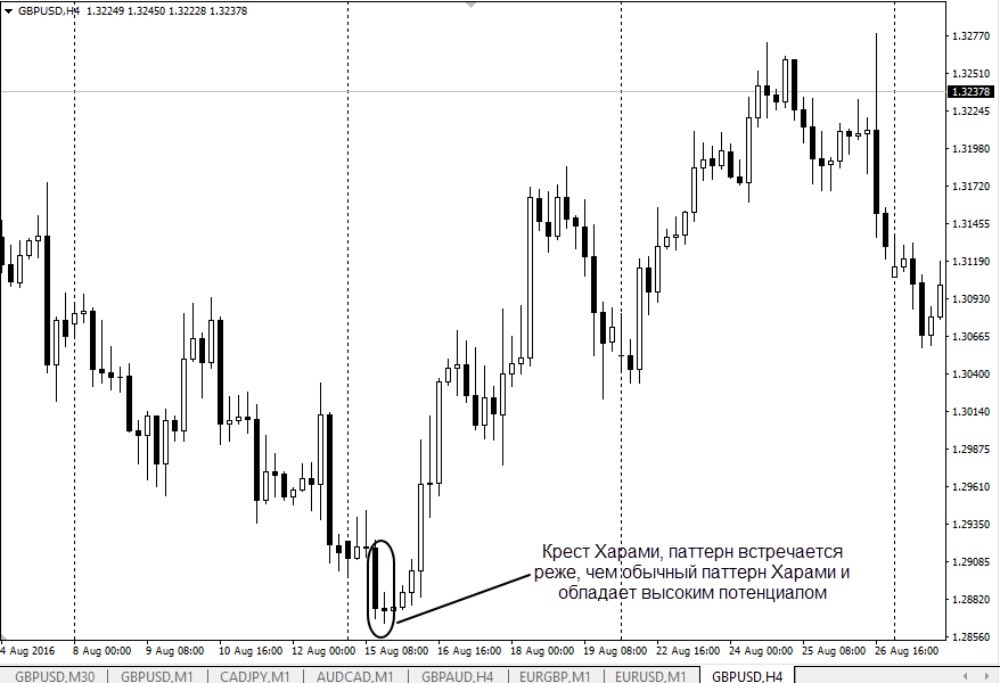

Помимо обычного паттерна Harami встречается его более редкая модификация – крест Харами. Отличие в том, что 2-я свеча превращается в доджи. В сочетании с отбоем от уровня вероятность разворота высока. Встречается такая формация на порядок реже по сравнению с обычным Harami.

Эти конструкции на графике сможет найти даже новичок. Но брать их в работу без подтверждения нежелательно даже если выполнены все требования по соотношению между элементами свечей.

Подтверждение паттерна Харами

Анализ графика должен не только дать точку входа, но и подтвердить ее, желательно несколько раз. В случае с Harami используются 3 типа подтверждений:

- наличие рядом сильного уровня. Первая свеча паттерна касается поддержки/сопротивления, затем следует небольшая остановка и разворот. Без уровня рекомендуем формации вообще не брать в работу;

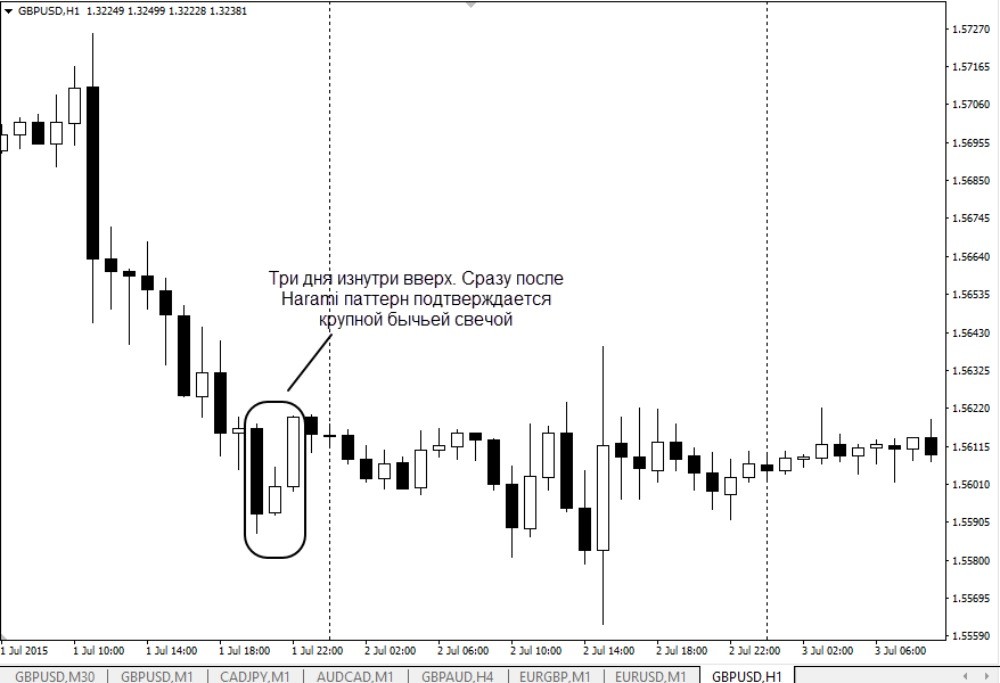

- Харами – свечная модель, которая может «мутировать» в паттерн 3 дня изнутри вверх/вниз. В этом случае дожидаемся формирования 3-й свечи конструкции. Для бычьих моделей цена Close 3-й свечи должна быть выше High Harami, для медвежьих 3-я свеча закрывается ниже Low Harami. Также при формировании трех свечей цена Close должна последовательно повышаться либо понижаться.

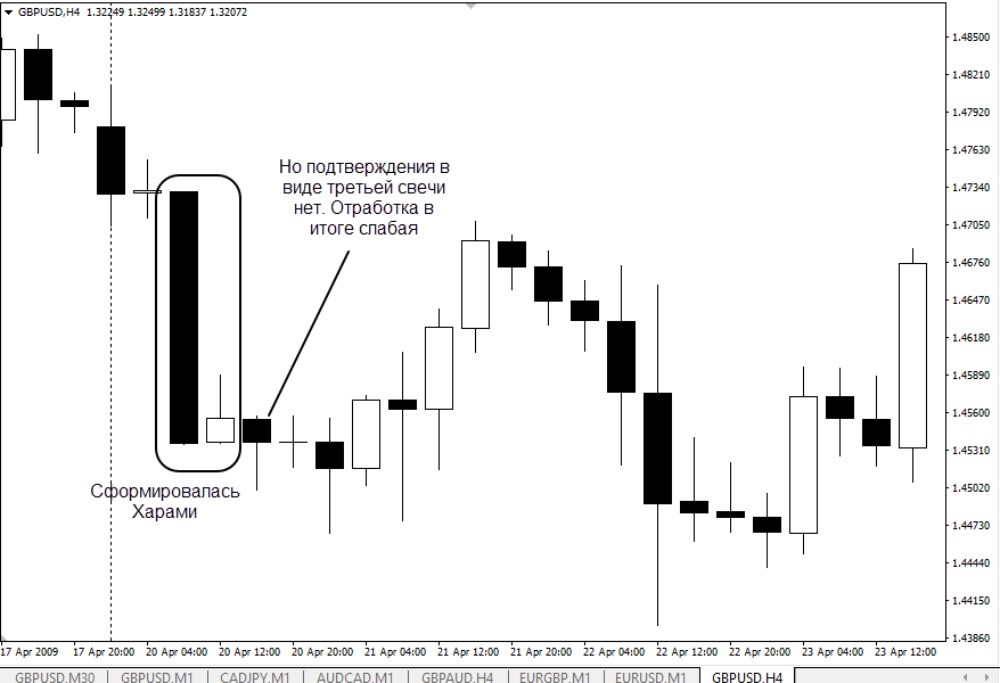

Вариант с третьей свечой хорош в качестве фильтра. Помогает забраковать слабо отрабатывающие паттерны или конструкции, по которым сразу был бы получен стоп-лосс.

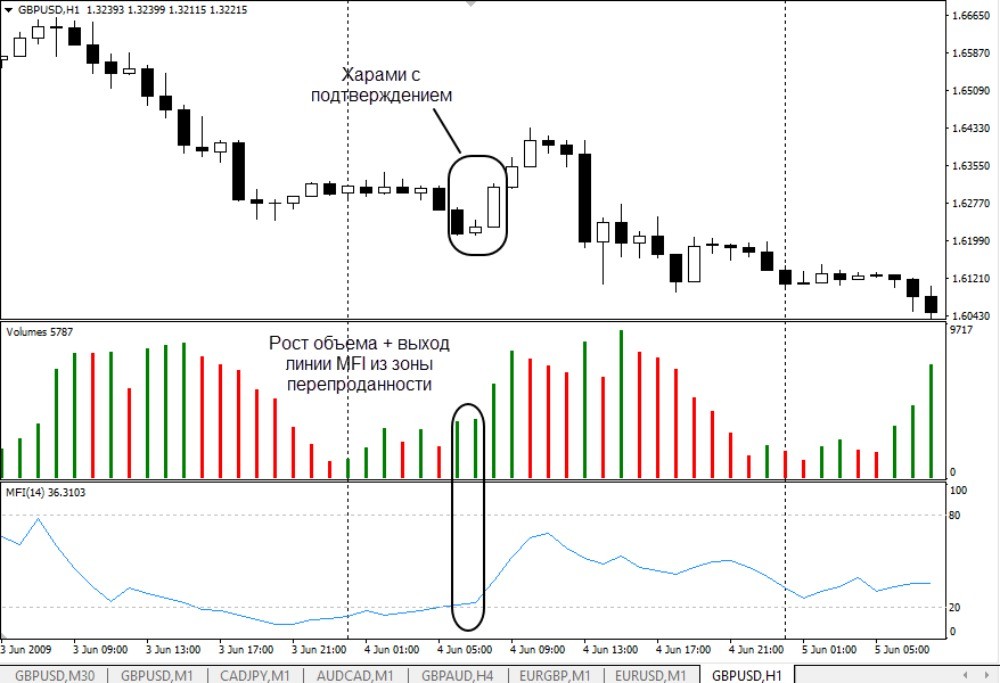

Свечная модель Харами может подтверждаться и индикаторами:

- на второй свече должен расти объем по сравнению с показаниями на 1-й свече;

- когда формируется эта модель часто осцилляторы выходят из зоны перепроданности/перекупленности. Использовать можно и индикатор Money Flow Index.

Из перечисленных подтверждений паттерна обязательным является только наличие уровня. Использование остальных опционально.

Как торговать Харами

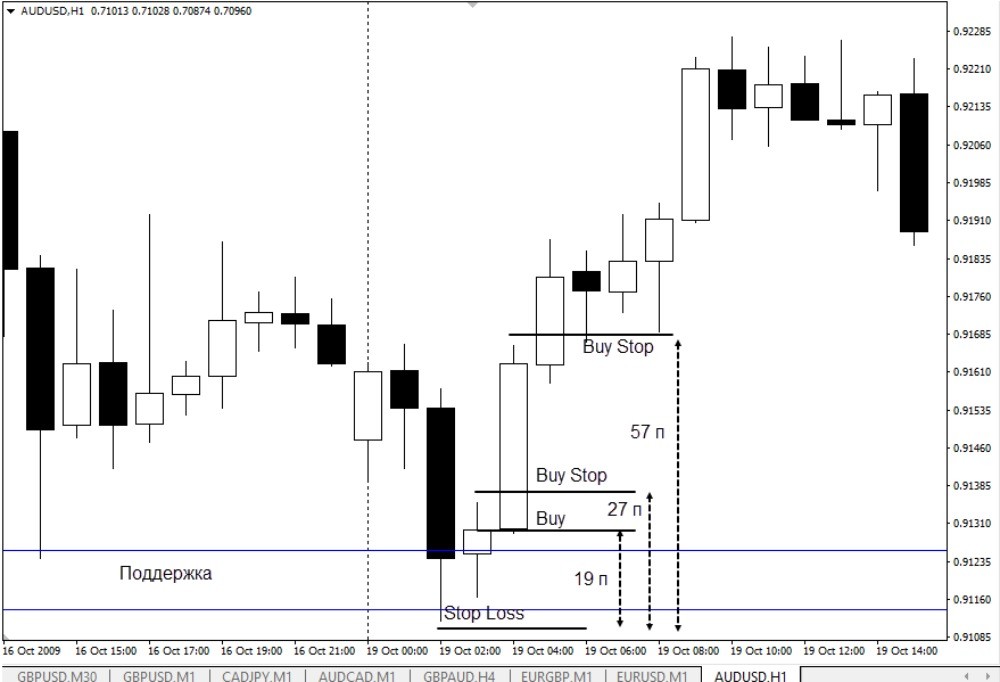

Простейший вариант входа в рынок – дождаться закрытия 2-й свечи и заключать сделку. В этом случае получаем минимально возможный стоп. Недостаток – график может двинуться против сделки, разворотная модель отрабатывает не в 100% случаев.

Варианты входа отложенными стоп ордерами:

- если не используется подтверждающая свеча – отложенный ордер Buy Stop размещается за High 2-й свечки паттерна при покупках, а при продажах Sell Stop выносится ниже Low;

- предпочитаете торговать максимально осторожно, ждите подтверждения и формирования паттерна 3 дня изнутри вверх. Как только закрывается следующая свеча за Harami отложенный ордер выставляется уже за ее High или Low в зависимости от направления сделки.

Анализ всегда выполняйте в такой последовательности:

- на графике стройте уровни;

- при подходе цены к ним отслеживайте конфигурацию свечей, ищите разворотную модель;

- при ее формировании входить лучше отложенным ордером.

Разница между точками входа в размере стопа. В нашем примере при входе по рынку и без подтверждения паттерна стоп относительно невелик – 19 и 27 пунктов. А вот если входить после подтверждения модели, SL возрастает до 57 пунктов.

Заключение

Харами – свечная модель не относящаяся к особо сильным, на графике полно примеров, когда после нее движение продолжалось в прежнем направлении. Рекомендуем торговать Harami максимально осторожно и предпочтение отдать консервативным методам входа в рынок.

И не забывайте, что анализ графика никто не отменял, свечной паттерн – лишь один из фильтров. Лучше всего выбрать стратегию, построенную на уровнях и в нее добавлять свечные паттерны как одно из условий для торговли. Попробовать торговать в таком стиле можете со стратегией Снайпер Х, вполне возможно добиться винрейта в 80-85%.

Скачать базовый курс по Снайперу Х бесплатно здесь

Комментарии