Все паттерны и торговые стратегии дают только общие правила открытия и сопровождения позиций, основываясь на прошлых результатах и тестировании на исторических данных. К сожалению, они не могут на 100% предсказывать будущее, поэтому убыточные сделки будут всегда. Но, как известно, история повторяется, и рынок пусть с опозданием все-таки может пойти в нужном направлении после срабатывания Stop Loss. Такую ситуацию называют «ложным пробоем».

Войти сразу после убыточной сделки тяжело просто психологически, особенно новичкам, даже если потери для депозита несущественны. Научиться преодолевать сомнения и увидеть новую точку входа вы сможете, скачав бесплатный базовый курс стратегии «Снайпер Х».

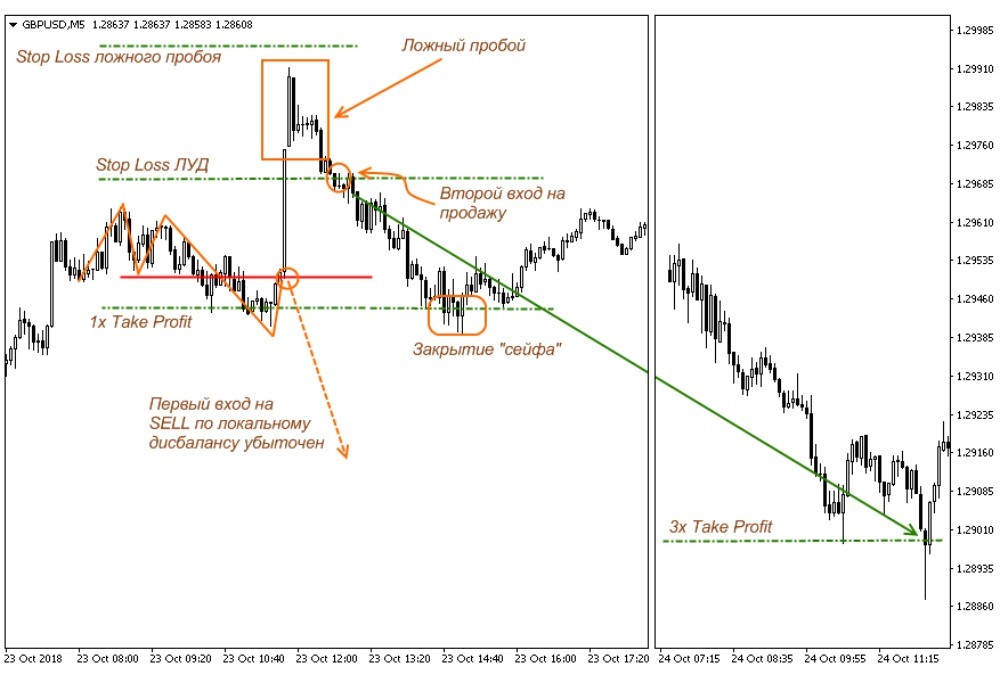

Идентификация ложного пробоя

Уровнем, от которого формируется ложный пробой, будет Stop Loss последней неудачной сделки по паттерну разворота или продолжения. К нему будет идти ценовое закругление сверху вниз для продаж (SELL), снизу-вверх для покупок (BUY).

На рисунке мы видим некорректно отработавший локальный дисбаланс (ЛУД) на продажу – сделка закрылась по Stop Loss, но затем развернулась и появилась точка, где можно зайти еще раз, но уже с прибылью.

Особое внимание ценовому закруглению. Оно должно состоять как минимум из трех свечей: пробоя, консолидации и касания уровня предыдущего Stop Loss, на котором открывается новая позиция. Свечей может быть и больше, но не менее трех, иначе лучше пропустить сигнал.

Сделка открывается при касании уровня Stop Loss, а не на границе предыдущего паттерна, в нащем случае ЛУД.

Открываем сделку

Как всегда, в стратегии «Снайпер Х» откроем позицию двумя частями по методике «Сейф»:

- общий Stop Loss,

- первый Take Profit в пунктах равен SL, что позволяет при его закрытии перевести торговлю в безубыток;

- окончательную прибыль фиксируем по второму TP = 3х Stop Loss.

Рабочий таймфрейм М1-D1. Нет ограничений по времени торговли и активу – в нашем случае это британский фунт.

Опять локальный дисбаланс, который указывает на разворот цены, резкий импульс, закрывающий сделку по Stop Loss, с последующим возвратом к исходным значениям и началу нисходящего движения. Обратите внимание на ценовое закругление пробоя – чем больше свечей между свечой пробоя и касания, тем надежней паттерн. Следим за тенями, которые не должны касаться уровня предыдущего SL.

Отработка окончательного Take Profit длилась почти сутки, и здесь нужно принимать во внимание величину свопа при переносе позиции на следующий день. Ингода при таких длительных сделках лучше закрыться ближе к окончанию торгового дня, если текущий уровень прибыли достиг уровня 2x Take Profit.

Подробнее, как развивалась сделка, смотрите в нашем видео.

Рекомендации по торговле:

- при внутридневной торговле, особенно на М1-М30 всегда смотрим на окружающую ситуацию. Ложный пробой должен формироваться общим движением рынка, а не внешними факторами, такими как фундаментальные события. В этом случае логика любых паттернов и индикаторов нарушается, лучше оставаться вне рынка;

- работа по ложным пробоям как повторным точкам входа рекомендуется новичкам. Подобные паттерны встречаются не очень часто даже на младших таймфреймах, а значит вероятность их правильной отработки повышается. Такая торговля позволит не только получить стабильные результаты при небольшом опыте, но и учит выдержке и правильной идентификации исходных моделей (таких как уровни дисбаланса), что приходится в будущем;

- ложный пробой в сочетании с методикой «Сейф» будет хорошим способом разгона депозита, ведь можно открыть достаточно большой объем с минимальным риском. Подробнее о методах безопасного и быстрого увеличения торгового счета вы узнаете в бесплатном базовом курсе стратегии «Снайпер».

Спасибо за внимание и всем стабильной прибыли!

Комментарии