Здравствуйте, уважаемые трейдеры!

Глобальные уровни дисбаланса приносят деньги — и немалые. Ведь в момент образования ГУДов (глобальных уровней дисбаланса) рынок выходит из равновесия и вероятность заключить прибыльную сделку увеличивается в 2 раза! Сегодня рассмотрим правильные уровни, как их найти на графике и как не сбиться в торговле, последовав за большинством — толпой.

Рисунок 1. Глобальные уровни дисбаланса, которых нет на графике

Используя уровни, вы точно будете видеть предполагаемое направление цены, находить верные точки входа в рынок для покупки/продажи. По данному сценарию торговли вы сможете закрывать максимальную прибыль по совершенным сделкам.

Предлагаю скачать бесплатный спецкурс по стратегии Снайпер Х. Изучите уровни и паттерны, строящиеся на них. Потратьте 30 минут и начните торговать по системе, которая дает сигналы каждые 10 минут!

Получить бесплатно «Снайпер Х» вы можете здесь

Чтобы лучше понимать логику работы с глобальными уровнями дисбаланса, давайте вспомним особенность торговли крупных биржевых игроков.

Как торгует крупный игрок?

Цена не движется строго по прямой линии. Движение ее характеризуется, как импульсное и направленное в ту или иную сторону:

Рисунок 2. Импульсное разнонаправленное движение цены на нисходящем тренде

На рис. 2 вы видите трендовое движение цены вниз, при котором логично совершать основные сделки по продаже, если говорить о среднесрочной торговле. Большинство трейдеров так и поступают. Что же в это время делает крупный игрок? Если он поставил себе цель набрать конкретную позицию по покупке, он будет методично «выносить» всех участников рынка, собирая стопы продавцов.

Двигаясь в нисходящем тренде, цена образует некоторые максимумы, которые важны для нас. В нашем случае стопы по продажам целесообразно ставить за локальными максимумами:

Рисунок 3. Локальные максимумы и стопы при продажах, EUR/USD, ТФ М30

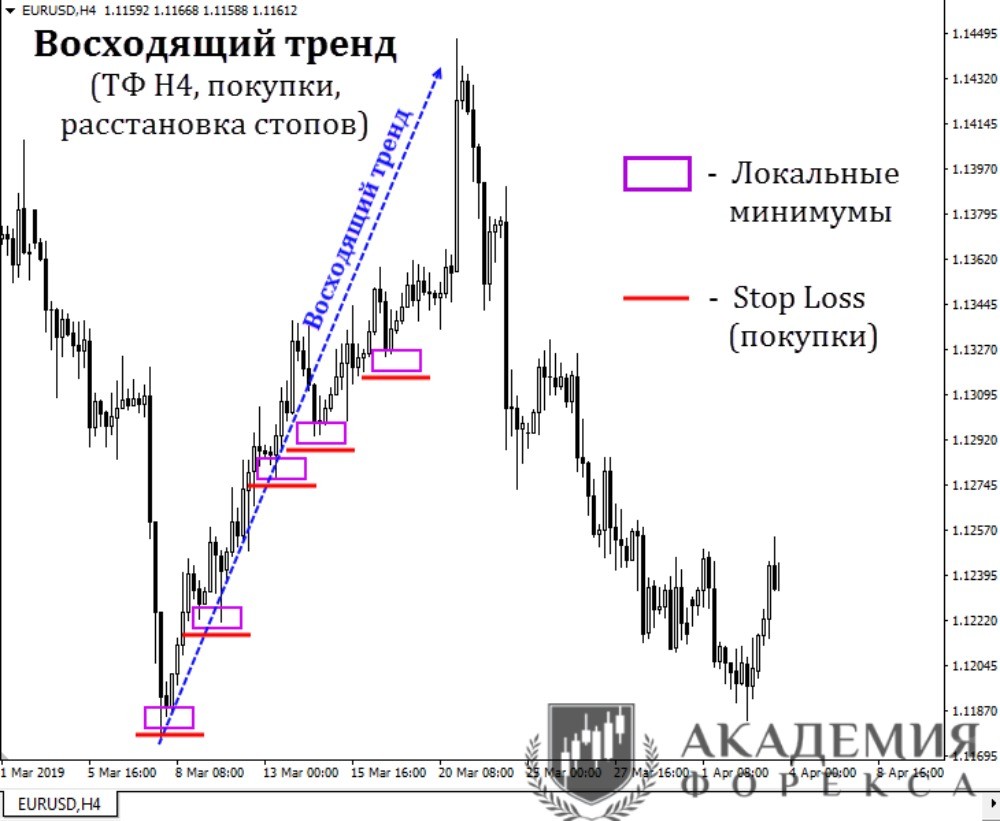

Мы с вами только что рассмотрели ситуацию по валютной паре EUR/USD на ТФ М30. Как вы думаете, что в это время будет происходить на более старших таймфреймах? Абсолютно ничего для нового. Здесь работает все та же логика, но применима она уже к восходящему тренду, который по этой же валютной паре мы и наблюдаем на ТФ Н4:

Рисунок 4. Локальные минимумы и стопы при покупках, EUR/USD, ТФ Н4

На рис. 4 мы видим, что тот же самый подход в расстановке стопов актуален и для покупок, причем даже на старших таймфреймах. В период восходящего тренда стопы прятались за локальные минимумы. Когда на этом же таймфрейме после обновления максимумов/минимумов тренд стал нисходящим, те же самые принципы трейдеры использовали, открывая позиции по продаже (рис. 5):

Рисунок 5. Локальные максимумы и стопы при продажах, EUR/USD, ТФ Н4

Должен сразу заметить, что наиболее важный и интересный для нас уровень лежит у самого нижнего минимум. Именно к нему крупный игрок будет стремиться привести цену и собрать максимальное число участников рынка. Далее мы будем наблюдать рыночную ситуацию, которая приведет к развороту рыночной тенденции. Разворотное движение сложно найти в середине рынка. Если такое и происходит, то в подавляющем большинстве подобных случаев такой «разворот» представляет собой обычное откатное движение цены:

Рисунок 6. Резкое импульсное откатное движение цены

При каждом резком импульсном движении цены трейдеры начинают активно открывать позиции в сторону растущего импульса. Если, предположим, на нисходящем тренде внезапно начинает формироваться свеча на покупку, трейдеры тут же начинают открывать позиции по покупке. Что произойдет с их сделками, если сразу за «бычьим» импульсом с той же скоростью начнет вырисовываться мощная «медвежья» импульсная свеча? На рис. 6 видно, как крупный игрок благополучно собирает всех участников на откатном импульсном движении цены.

Также хочу обратить ваше внимание на тот факт, что перед каждым разворотом цена обновляет свой локальный минимум/максимум. На рис. 7 вы можете видеть, что перед каждым разворотом цены происходило обновление ее локальных экстремумов:

Рисунок 7. Обновление локальных максимумов/минимумов перед разворотом ценыРисунок 7. Обновление локальных максимумов/минимумов перед разворотом цены

Далее, рассмотрим ситуацию с пробоем локального уровня и вероятной коррекцией цены. На рис. 8 можно увидеть, что трейдеры выставляли стопы по своим сделкам за локальным минимумом:

Рисунок 8. Отбой цены от уровня локального минимума

Однако мы видим, что цена пошла на отбой текущего уровня и, развернувшись, пробила уровень предыдущего локального минимума. Цена может двигаться и корректироваться, собирая по пути стопы всех, кто открывался по продаже (рис. 9):

Рисунок 9. Коррекция цены

На рынке, освободившемся от продаж, вскоре можно наблюдать обвал цены. Такая ситуация складываться, когда не все продавцы собраны. Тогда мы можем наблюдать, как цена опускается ниже и возвращается обратно. Именно после такого ее движения и стоит рассматривать возможность глобальных покупок, а сам уровень, на котором это произошло, мы называем глобальным уровнем дисбаланса (рис. 10):

Рисунок 10. Глобальный уровень дисбаланса

Двигаясь в разных направлениях, тестируя уровни, пробивая их или откатываясь, цена движется в основном тренде по определенному ценовому коридору. Чтобы уметь видеть глобальный уровень дисбаланса вам следует понять простую логику его формирования — рассматривайте глобальный разворот с хорошим движением. Формирование глобального уровня — это результат борьбы продавцов и покупателей. Само же это движение ищите после того, как большая часть игроков уже выбита из рынка. Только в этом случае есть вероятность, что рынок развернется.

Поэтому не спешите входить в сделку!

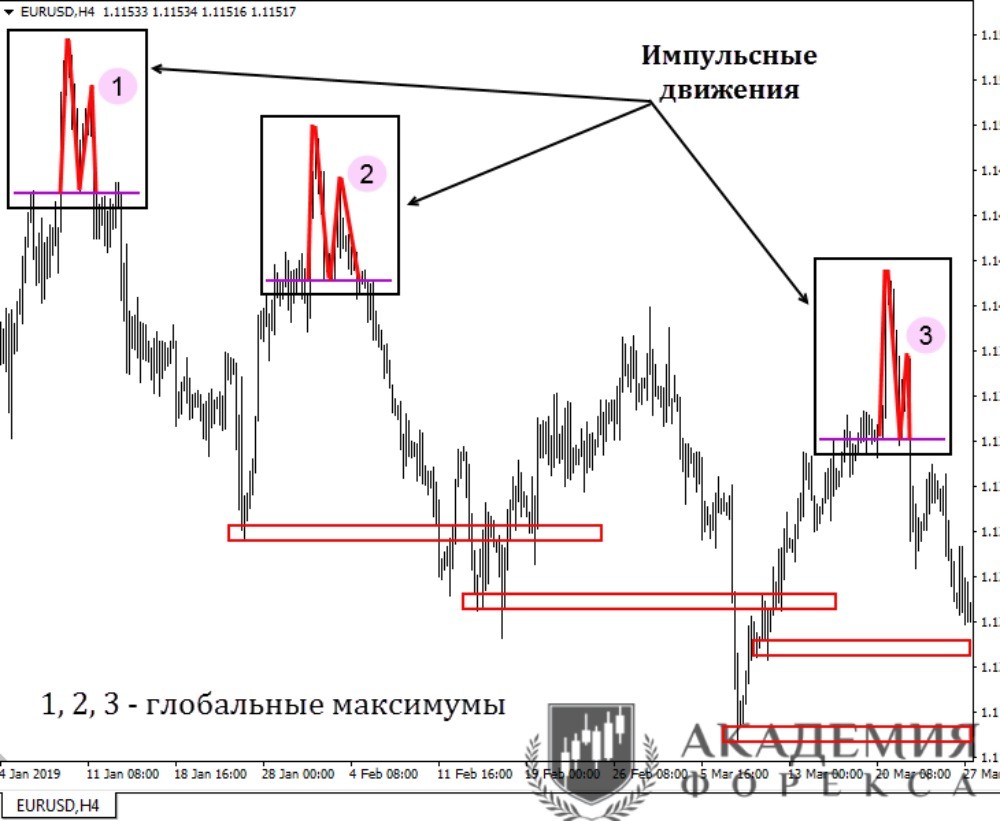

Рассмотрим пример появления резких импульсных движений и формирования глобального уровня дисбаланса. На рис. 11 вы видите глобальные максимумы (1,2,3) и уровни минимумов, есть резкие импульсные движения цен, обозначенные на рисунке буквой «М»:

Рисунок 11. Формирование резких импульсных движений

Заметьте, все резкие импульсные движения похожи между собой. Поэтому мы можем предположить, что далее образуется похожая формация. На рис. 12 видно, что далее у нас на графике формируется уровень, который мы называем «глобальным уровнем дисбаланса». Иными словами, мы видим пробитие минимума, уход цены и вскоре ее возврат. Именно этот уровень нам интересен, поскольку от него можно рассматривать возможность входа в рынок с глобальными покупками:

Рисунок 12. Формирование глобального уровня дисбаланса

Хочется вас предостеречь — не в каждом случае дело доходит до ретеста уровня ценой. В случае, когда она уходит, не тестируя уровень, нам следует искать места остановки рынка или его откатов и привязываться к ним.

Например, вы находите точки отката и далее подробно разбираете весь этот откатный механизм, чтобы принять правильное и взвешенное решение по дальнейшему алгоритму вашей торговли. Непременное условие — не торопитесь. Если вы не уверены в какой-то конкретной ситуации, не экспериментируйте со своим торговым счетом. Лучшим решением в такой ситуации будет просто понаблюдать за ценой, чтобы на будущее проверить правильность своих выводов.

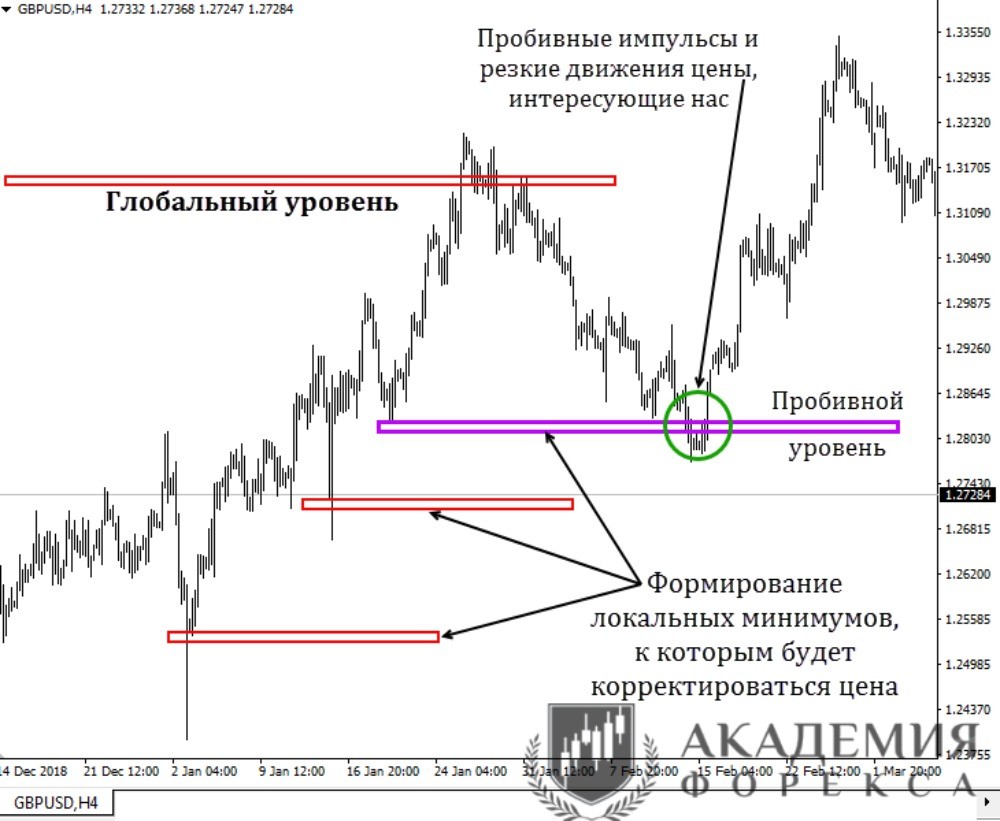

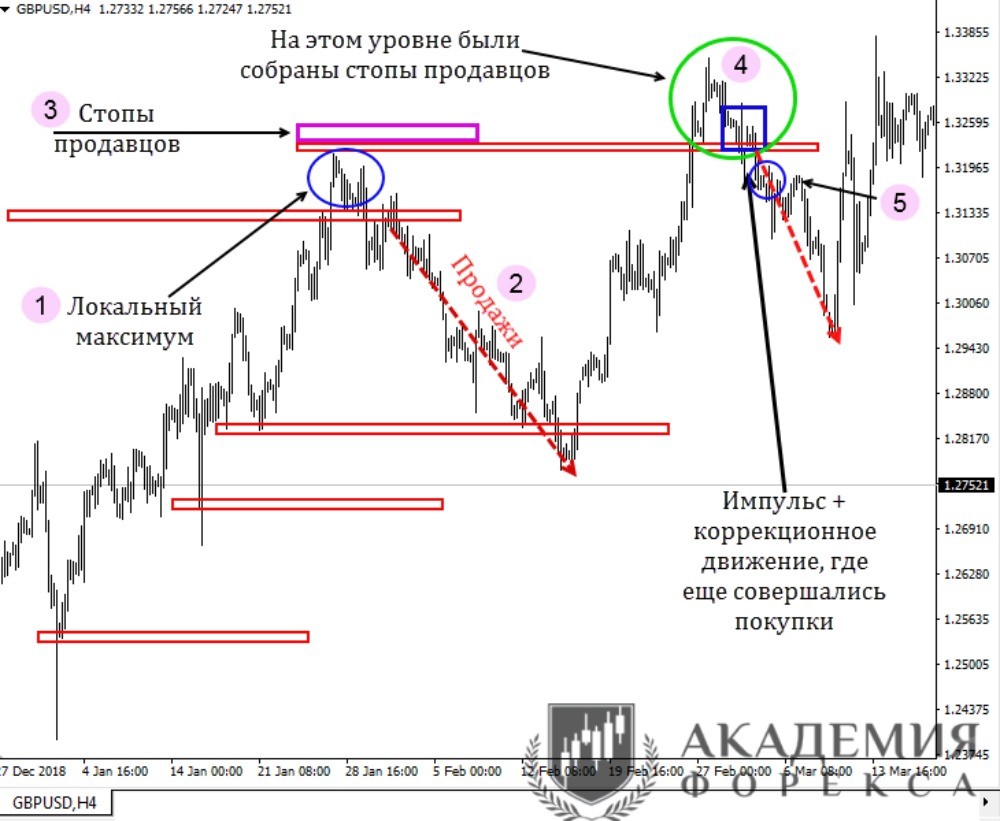

Формирование глобальных уровней дисбаланса происходит аналогичным образом и на других валютных инструментах. К примеру, если мы посмотрим на ТФ H4, график валютной пары GBP/USD, то также найдем места формировании глобального уровня дисбаланса. Разумеется, мы находим тот самый максимум, который и обновляет этот уровень. Ложный пробой, ложное движение или импульс – это те условия, которые мы рассматриваем, как значимую опору:

Рисунок 13. Формирование глобального уровня по паре GBP/USD на ТФ Н4

Обычно после того, как какой-нибудь максимум будет пробит ложным пробоем, рынок может либо развернуться, либо хорошо откатить назад. График, как и сам рынок, при всех этих ценовых движениях не расширяется, а движется в определенном коридоре цен. При этом цена может откатывать с коррекцией и без нее, собирая стопы тех трейдеров, которые правильно входили в рынок.

При формировании глобального уровня дисбаланса всегда обращайте свое внимание на появление хорошего пробивного импульса. При направленном движении рынка формируются максимумы/минимумы, к которым и будет корректироваться цена. Она также будет атаковать их ложными пробоями и интересующими нас импульсами:

Рисунок 14. Локальные минимумы и импульсная коррекция цены

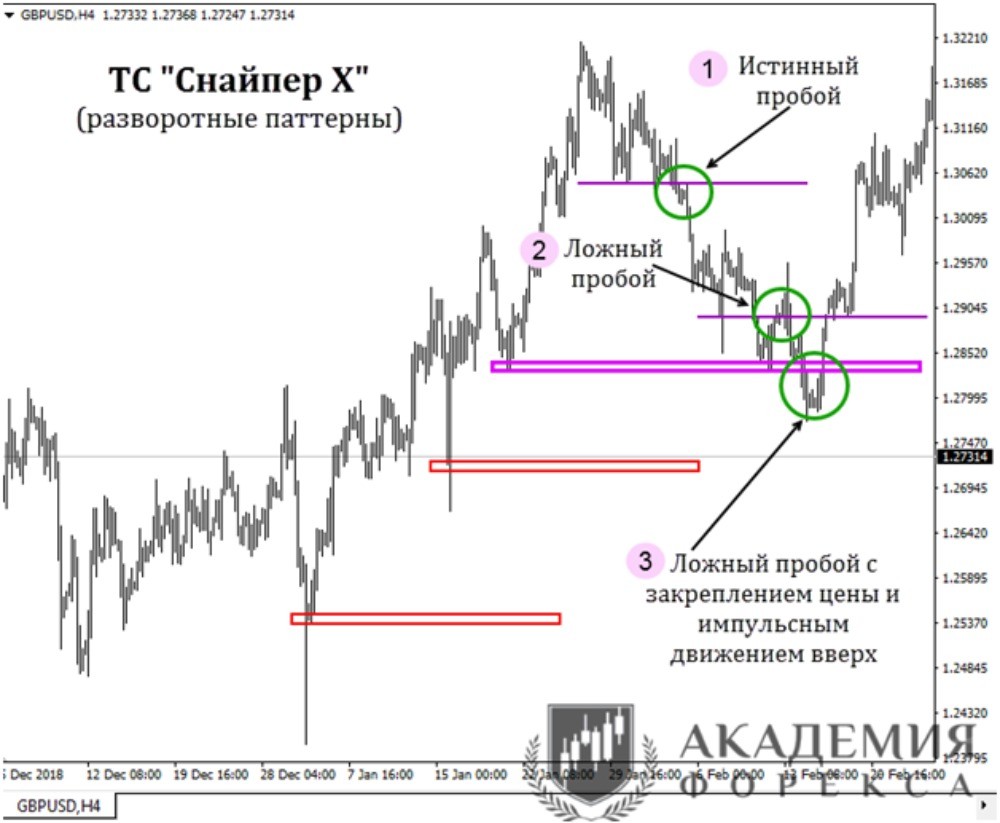

Аналогичная ситуация может сложиться для трейдеров, торгующих по системе классического Снайпера Х или по Price Action. Давайте предположим, что у нас есть некоторый уровень, который пробит ценой вниз и от которого мы можем продавать. Как в этом случае нам следует рассуждать? Вероятнее всего, что цена вернется к нему для коррекции и продолжит свое движение вниз:

Рисунок 15. Разворотный паттерн по ТС «Снайпер Х»

На рис. 15 видно, что цена продолжала двигаться в продажи после истинного (1) и ложного (2) пробоя двух локальных уровней. Второй пробой – это разворотный паттерн по Снайпер Х, поэтому мы вправе ожидать, что на уровне 3 цена может развернуться и уйти в обратном направлении. Так и происходит – она пробивает третий уровень и, не закрепляясь под ним, возвращается в обратном направлении хорошим импульсным движением. Именно в этом месте и происходила битва «медведей» с «быками».

Когда цена движется вниз, сразу хочется открыть сделку на продажу. Если это было резкое импульсное движение, то кто-то успел открыться в самом начале его формирования или в середине, а кто-то буквально прыгал «в последний вагон», если импульс сформировался на глобальном нисходящем тренде и у кого-то могли быть ранее открытые позиции, которые просто удерживались здесь. Ситуация опасная для тех, кто пытается здесь «хорошо» продать, она чревата внезапным выносом. Обычно у продавцов стопы лежат выше точек входа – это «лакомый кусочек» для тех, кто в данном месте собирает эти стопы.

На рис. 16 можно проследить ту же самую логику:

- У нас есть локальный максимум (1), от которого совершались продажи (2);

- Стопы по продажам (3) трейдеры устанавливали за локальным максимумом (1);

- Далее цена ложным пробоем пробила ниже лежащий локальный уровень, развернулась и ушла выше – к обновленному локальному максимуму, где и были собраны стопы продавцов;

- Формирование импульса и небольшое коррекционное движение на этом же локальном уровне позволило некоторым трейдерам еще выходить с небольшими покупками;

- Далее замечаем разворот, импульсное коррекционное движение вниз, где цена пробивает уровень локального максимума и уверенно опускается в продажи. Естественно, при таком раскладе на графике покупателей дружно собрали (5).

Рисунок 16. Импульсное движение, коррекция, разворотный паттерн по «Снайпер Х»

Из всего сказанного можно сделать следующий вывод:

«Формирование глобальных уровней дисбаланса всегда происходит при обновлении ценовых максимумов/минимумов».

На это важно обращать внимание. Если вы не хотите ошибаться, реже входить по ложным сигналам и оставаться в плюсе, изучайте Снайпер Х, основанную на работе с уровнями и свечными паттернами. Я сам торгую по Снайпер уже 3 года и знаю о чем говорю.

Изучить 2 паттерна Снайпер Х вы можете здесь

Ознакомившись с паттернами, вы увеличите число прибыльных сделок до 80% за счет понимания рынка и торговли по строгой системе и правилу «Сейфа». Вы сможете безошибочно находить правильные точки входа с покупками или продажами, ориентируясь на паттерны разворота и продолжения текущей тенденции.

С вами был трейдер Академии Форекса Максим Михайлов.

Всем стабильного профита!

Комментарии