Все трейдеры знают, что лучше всего торговать по тренду, так как в этом случае есть явное доминирование продавцов или покупателей заинтересованных в длительном движении цены вверх или вниз. В такие периоды сделки более прибыльны и менее рискованны, чем при боковом движении, когда силы быков и медведей уравниваются. Но как определить момент, когда рынок выходит из состояния равновесия?

Большинство методик решающих данную проблему анализируют динамику изменения рыночных объемов как биржевых, так и тиковых. Они достаточно сложны для новичков, но есть более простой способ найти точный момент входа, используя только графический анализ. Это глобальные уровни дисбаланса (ГУД) стратегии «Снайпер Х», базовый курс которой вы можете скачать бесплатно по ссылке.

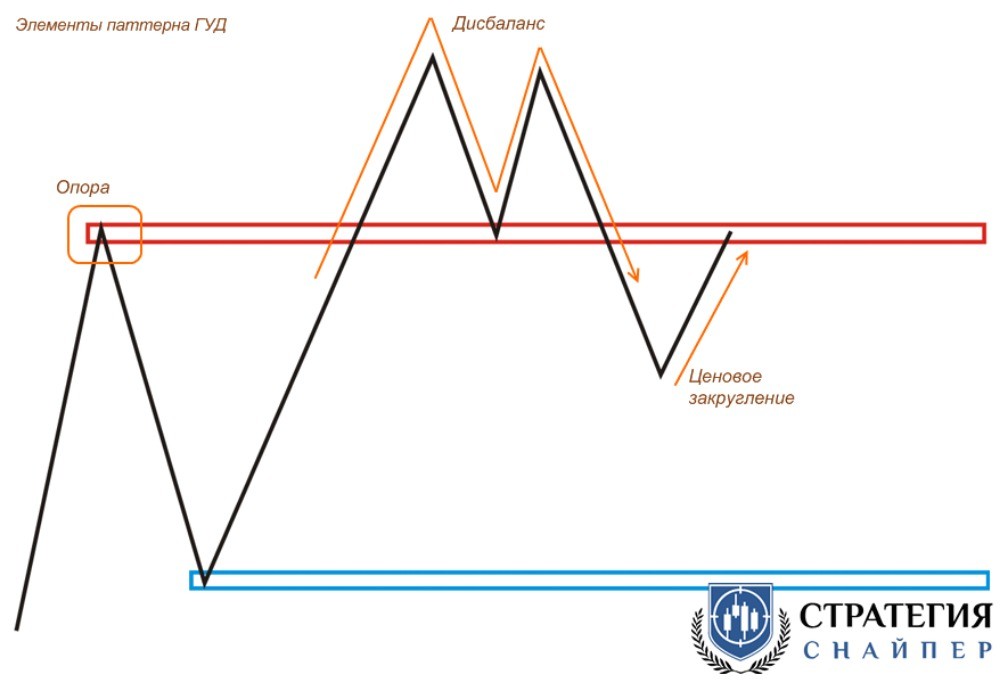

Структура паттерна ГУД

1. Опора. В общем случае это уровень последнего локального ценового максимума/минимума, от которого текущий тренд может как продолжиться (пробой), так и развернуться (отскок). Надежность уровня «опоры» увеличивается, если около него находятся сильные значения, например, дневные или недельные max/min, уровни Pivot или Фибоначчи.

2. Дисбаланс. Игроки, стоящие «по тренду», пытаются возобновить движение после окончания коррекции (синяя область на рисунке), пробивая уровень опоры, на котором силы продавцов/покупателей примерно равны. Результатом этой борьбы является несколько ценовых импульсов в виде буквы «М» (или W для нисходящего движения) с возвратом к «опорной» зоне.

3. Ценовое закругление. Если восстановить тренд не удалось, начинается разворот, и те, кто не успел выйти на предыдущем этапе, начинают фиксировать прибыль и открывать противоположные позиции. Результатом будет кратковременный возврат к опорному уровню.

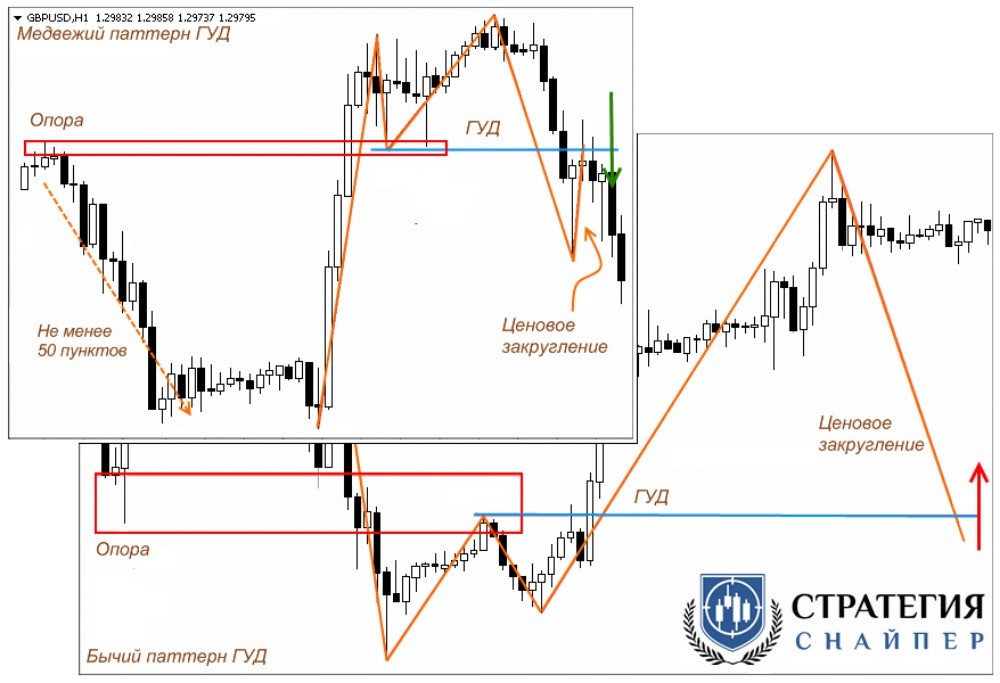

Посмотрим, как это выглядит на графике:

Выполняя построения, соблюдайте три обязательных правила:

- ищем паттерн на М15 и выше.

- опорная зона строится по теням свечи локального максимума/минимума.

- коррекция дисбаланса должна заканчиваться внутри опоры.

- перед и после опорной свечи цена должна пройти не менее 50 пунктов для четырехзначных котировок или 500 pips для пятизначных, иначе ждем следующего max/min.

Открываем сделку

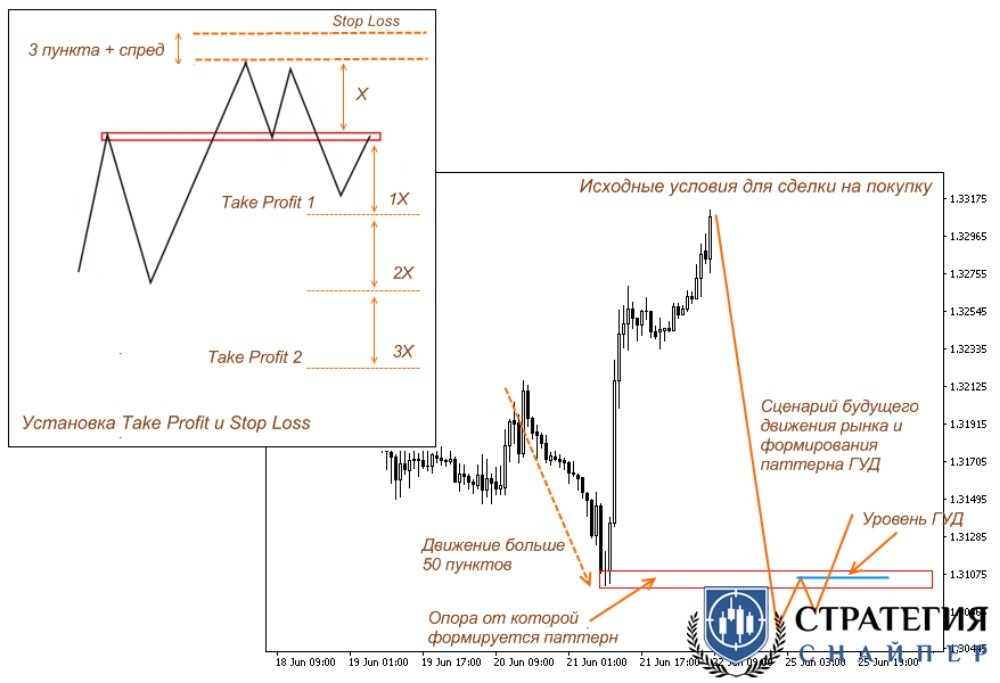

Входим в рынок двумя позициями на сумму не более 2% от текущего депозита. Размер Stop Loss для обеих сделок одинаков!

Если рынок идет в нашу сторону, начинаем последовательно закрывать позиции. Первую на уровне равном Stop Loss (значение 1Х на рисунке), и таким образом переводим торговлю в безубыток. Даже когда цена развернется и вторая сделка закроется с убытком, прибыль от первой компенсирует потери. При благоприятном развитии ситуации остаемся в рынке и закрываем весь объем на уровне 3Х.

Давайте переключимся на рынок и поищем глобальные уровни дисбаланса. Таймфрейм от M15 и выше, но, как и на любых других уровнях, чем больше временной промежуток, тем надежнее сигналы. Торговый актив может быть любым, в нашем случае это британский фунт.

Видна четко сформированная опора, и можно предположить, что это начальная точка формирования паттерна. Ждем, как будет развиваться ситуация дальше, и в нужный момент открываем сделку.

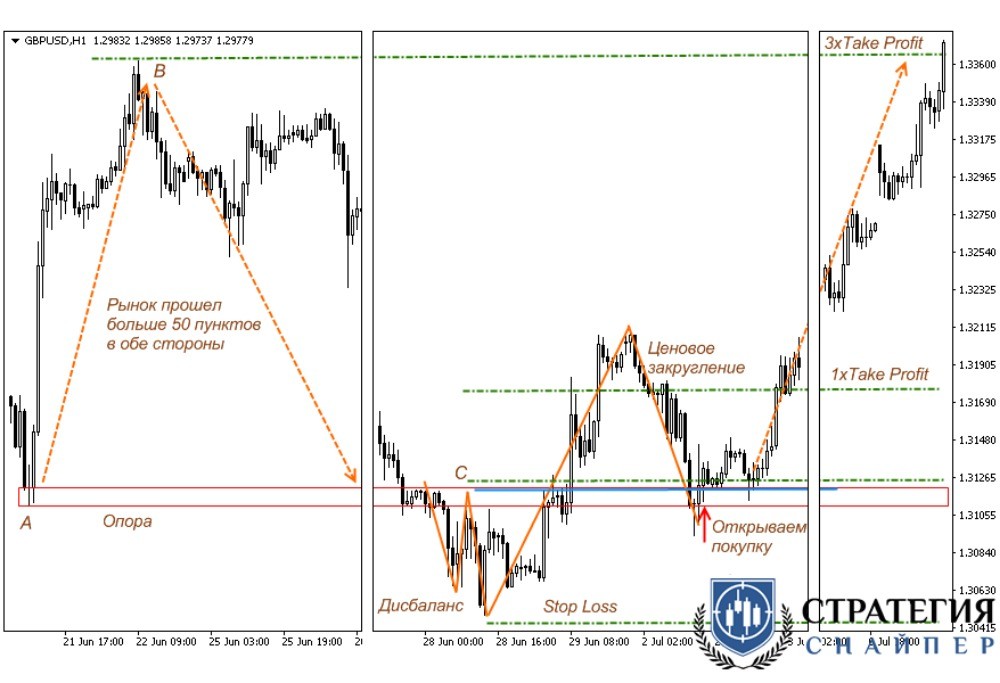

По итогу видим, что рынок правильно отработал все этапы:

- слева и справа от опоры цена прошла требуемый минимум в 50 пунктов;

- правильная форма дисбаланса в виде перевернутой «М» с закрытием внутри опорной зоны;

- ценовое закругление произошло достаточно быстро (в рамках таймфрейма), что подтверждает перевес сил в сторону покупателей;

- не было проблем с закрытием сделок как по первому, так и по второму Take Profit.

Подробный разбор сделки смотрите в нашем видео:

Как и любые другие графические фигуры, паттерн ГУД в своем «классическом» виде встречается достаточно редко. Могут быть незначительные отклонения, например, вокруг опорной свечи могут быть движения не 50, а 40-45 пунктов. Или средняя точка дисбаланса может немного выходить за опорную зону. Такие моменты не оказывают серьезного влияния на надежность ГУД, и вполне можно открыть сделку.

Также смотрите, как формировалась потенциальная опора. Вполне возможно, это результат спекулятивных действий или реакции на фундаментальные события – в таком случае лучше пропустить сигнал. В базовом курсе стратегии «Снайпер Х» вы узнаете, как избежать ловушек маркетмейкеров и торговать только надежные паттерны.

Спасибо за внимание и хорошей торговли!

Комментарии